一、综述

1、对于地面电站的影响(普通电站、集中扶贫、地面分布式)

抢630的项目规模在8GW左右;抢1231的项目规模在2~3GW。 此类项目总规模为10GW左右

2、领跑者项目

1)可能会出现4毛以内的中标电价;

2)高效组件、双面组件及跟踪式支架将被采用,实现LCOE的降低。

3、户用光伏项目

电价下调后收益变差仅略高于贷款成本,将打击目前以贷款为主的推广模式,影响户用的爆发式增长。然而,由于目前很多大企业都在参与到户用的投资和推广当中,预期明年的安装量应该能达到80万套以上,总规模在6GW左右。

4、工商业屋顶分布式光伏项目

不对称调价使“自发自用、余电上网”的分布式效益远高于“全额上网”,且受益于分布式电量交易试点的推广,目前“全额上网”为主的分布式市场将被改变。

5、村级扶贫(含户用)

此次调价的最大受益类型,但规模受国家颁布的指标限制。

6、综合

可能会首次出现,分布式的新增装机规模超过地面电站。

详细说明见下文分析。

二、对于地面电站的影响(普通电站、集中扶贫、地面分布式)

2017年的项目抢630

2017年一共有14.4GW的集中式光伏电站指标。其中,7.2GW以上给了集中式扶贫。

由于2016年的指标分配过程中,多省采取了“先建先得”的办法,造成大量已经建成电站无指标。2016年底紧急增补了一批,但仍有大量开建、建成无指标的项目。如,河北省、山东省获得2017年指标的项目,大量是630前并网或者已经开工、2017年底能并网的项目。

根据之前的分析,全国存在6GW以上建成但无指标的项目。因此,2017年14.4GW的指标结转到2018年并网,即需要抢630的项目,约为8GW左右。

2018年的项目抢1231

由于2019年无630,因此进入2018年13.9GW指标盘子的项目会出现抢1231的状况。

然而,考虑以下4个因素:

1)很多省份2017年底的指标分配尚未完。2017年春节在2月中旬,630之前有多个重要事项,国家层面的两会、领跑者和超跑者项目招标、抢630并网。因此,大部分省份2018年的指标分配估计要到630后完成。

2)考虑到项目拿到指标后,要有半年以上的时间开展土地、电网、环评等手续的办理,工程及设备招投标,项目建设及并网等工作。

3)采用新电价后,而且要在新电价基础上进行竞价,由于630前投资无法降到预期水平,项目无法达到各公司要求的8%基准收益,会影响业务的投资积极性。

4)2019年的电价调整幅度、设备价格走势在3个月前很难预测,且目前指标分配均采用“竞争性配置”的政策;因此投资商不敢在电价、设备价格无预期的情况下贸然抢1231。

因此,个人认为,2018年13.9GW的项目,在当年的并网量并不会很多,预计2~3GW。

综上所述,认为2018年并网的普通地面电站大概在8~10GW。

三、领跑者电价会创新低

2017年5.5GW的领跑者预计有1GW要在2018年并网;

根据能源局文件,2018年8GW的项目,明确只有5GW在2018年并网,1.5GW要在2019年并网,剩余1.5GW还未进行城市分配,预计也要在2019年并网。

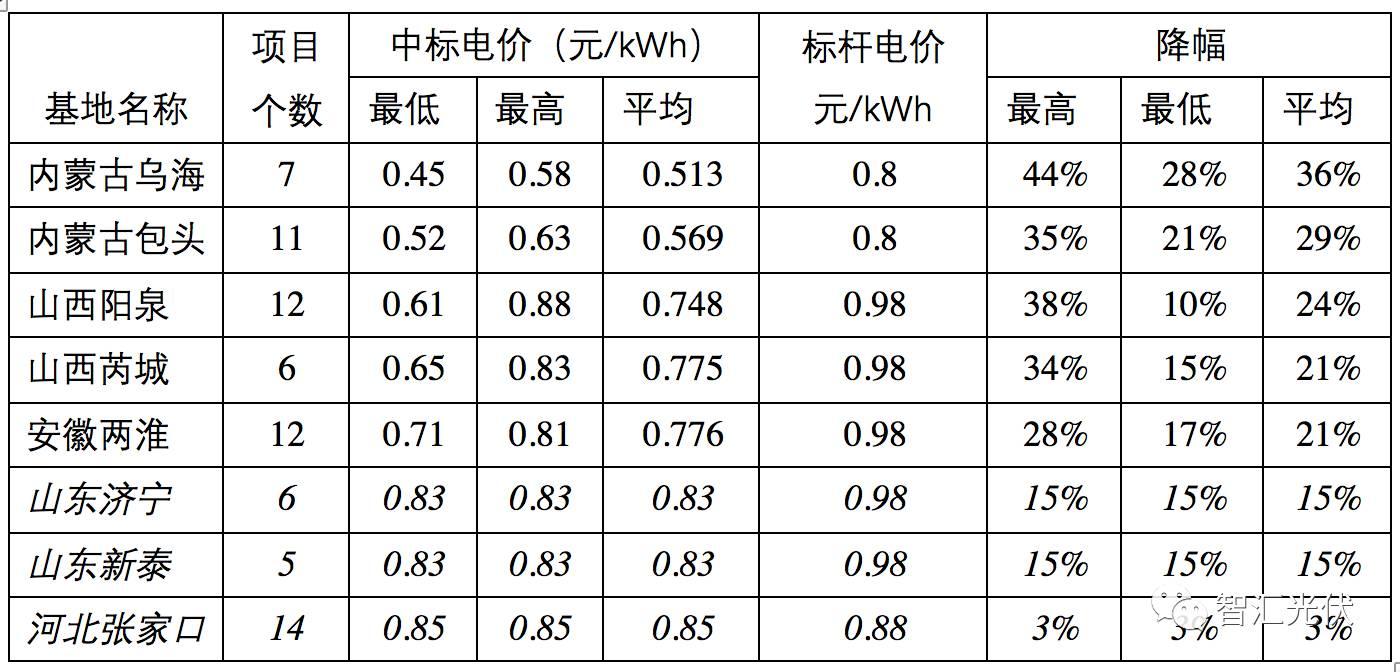

值得注意的是,2017年的领跑者中标电价比当时的标杆电价下降了15%~44%,各基地平均下降15%~36%(不含河北奥运走廊)。

表3:第二批领跑者项目中标电价概况

2018年的领跑者基地中,各基地都提出竞标电价至少要低于标杆电价的百分比,如下表所示。

表4:第三批领跑者基地承诺电价下降幅度

因此,受0.55元/kWh、0.65元/kWh、0.75元/kWh的影响,预计2018年的领跑者投标中,电价会创新低,可能在格尔木、德令哈、达拉特旗出现0.4元/kWh的超低电价。

技术方面,两类降本增效的手段将在领跑者中受青睐。

1)采用高效组件、双面组件,从而降低BOS成本;

2)采用跟踪支架、可调支架,从而提高发电量。

四、户用光伏项目

由于户用项目造价相对较高,在2017年旧电价下,不贷款时项目收益仅有8~10%左右;在新电价下,户用项目收益会进一步变差。

目前,50%以上的户用项目以贷款模式开展,而贷款的综合成本能达到6~7%。因此,户用项目的收益已经逼近贷款成本。

由于户用光伏电站对用户来说,是作为投资品进行安装。收益的大幅降低,甚至接近贷款成本,投资积极性会大幅降低。因此,新电价对户用市场将是一个非常大的打击。

然而,由于目前很多大企业都在参与到户用的投资和推广当中,户用市场非常火爆。因此,预期明年的安装量应该能达到80万套以上,总规模在6GW左右。

五、工商业屋顶分布式光伏项目

对于工商业屋顶分布式光伏项目的电价调整,采取了不对称调整。

“全额上网”的调整幅度很大,对项目收益影响很大。

“自发自用、余电上网”的调整幅度低于预期,对项目收益的影响在0.6%~1%左右。“自发自用、余电上网”的收益本来就很好,降价后仍将保持非常高的收益水平。

电价调整后,在全国范围内,“自发自用、余电上网”的综合电价远高于“全额上网”的情况。

1)一类资源区

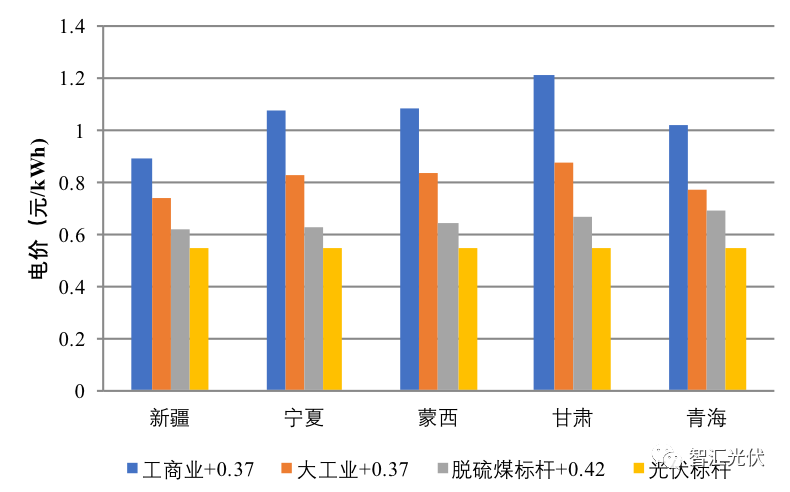

图7:一类资源区“自发自用、余电上网”电价与“全额上网”对比

图7:一类资源区“自发自用、余电上网”电价与“全额上网”对比

一类资源区内,

工商业电价+0.37比0.55元/kWh高0.34~0.47元/kWh;

大工业电价+0.37比0.55元/kWh高0.19~0.22元/kWh;

脱硫煤电价+0.37比0.55元/kWh高0.07~0.14元/kWh。

可见,在一类资源区内,采用“自发自用、余电上网”的模式的电价会远高“全额上网”模式电价。

2)二类资源区

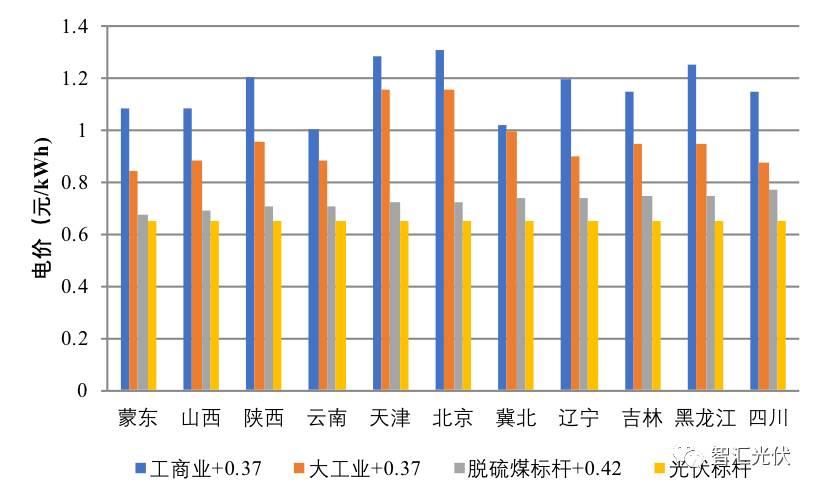

图8:二类资源区“自发自用、余电上网”电价与“全额上网”对比

图8:二类资源区“自发自用、余电上网”电价与“全额上网”对比

二类资源区内,

工商业电价+0.37比0.65元/kWh高0.43~0.49元/kWh;

大工业电价+0.37比0.65元/kWh高0.19~0.22元/kWh;

脱硫煤电价+0.37比0.65元/kWh高0.02~0.12元/kWh。

可见,在二类资源区内,采用“自发自用、余电上网”的模式的电价同样会远高“全额上网”模式电价。

3)三类资源区

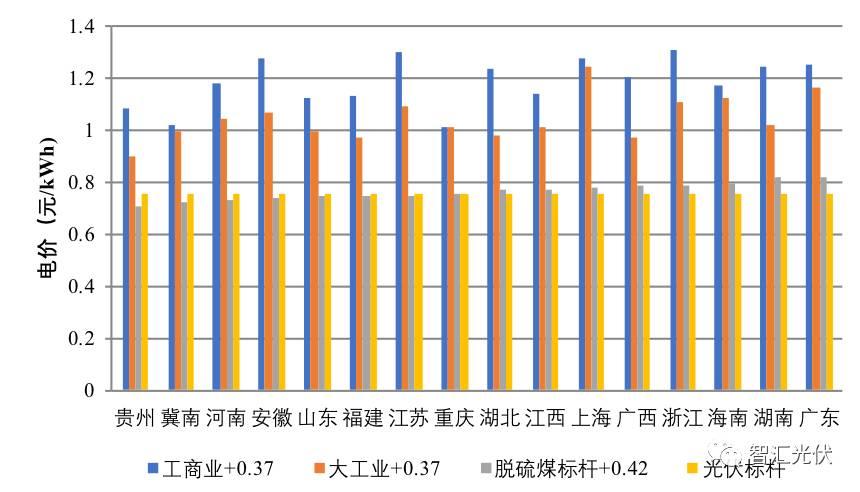

图9:三类资源区“自发自用、余电上网”电价与“全额上网”对比

图9:三类资源区“自发自用、余电上网”电价与“全额上网”对比

三类资源区内,

工商业电价+0.37比0.75元/kWh高0.33~0.50元/kWh;

大工业电价+0.37比0.75元/kWh高0.14~0.41元/kWh;

在贵州等7省区,脱硫煤电价+0.37比0.75元/kWh略低,在4分以内,但在其他9个地区,高0~0.09元/kWh。

4)综合分析

综上所述,在三类资源区内,采用“自发自用、余电上网”的模式的综合电价同样会远高“全额上网”模式电价。

因此,分布式两类方式的优缺点如下:

全额上网”,

优点:全部与电网结算,风险低;

缺点:项目收益差。

“自发自用、余电上网”:

优点:项目收益远超“全额上网”!一是因为在全国范围内,出现“自发自用、余电上网”电价远高于“全额上网”(如图7~9);另外《关于开展分布式发电市场化交易试点的通知》(发改能源【2017】1901号)的实施,也更有利于“自发自用、余电上网”!尤其是“由电网作为第三方帮助结算”的提法,若能实施将消除结算风险。

缺点:结算风险受制于用户信誉;

在2017年及以前,屋顶分布式主要以“全额上网”的形式开展,未来自发自用、余电上网”的比例将大幅上升。

鉴于以下3个原因:

1)电价调整以2017年12月31日为时间节点,不会产生抢装;

2)由于“全额上网”分布式光伏项目收益变差,部分地区在调整后收益无法达到8%的投资标准,此类项目投资会受重大影响;

3)“自发自用、余电上网”收益高,但受制于业主的信誉水平。个人认为快速扩张相对困难。

因此,个人认为,2017年的工商业屋顶分布式规模很难实现翻番,预计在10~12GW左右。

六、村级扶贫(含户用)项目

电价不调整,但会从设备降价中受益。是此轮电价调整中,受益最大的项目类型。然而,此类项目的总规模受到国家下发的规模指标影响。

七、综合分析

综上所述,对于明年市场的预期汇总如下表所示。

表5:2018年国内装机市场预期

上表中,

累计地面电站新增装机为17~18GW;

累计分布式项目新增装机为20~22GW。

分布式光伏的装机总量超过地面电站。

来源:智汇光伏