这篇文章源自我一次演讲的讲稿,是面向投资人而准备的一份关于如何看待光伏行业、如何投资光伏行业的心得分享。现在分享出来,希望对朋友有所裨益。

谈起光伏行业的本质,我认为有三个方面,分别是成长性、变化性、周期性。下面就分别介绍这三个方面。

光伏行业的成长性

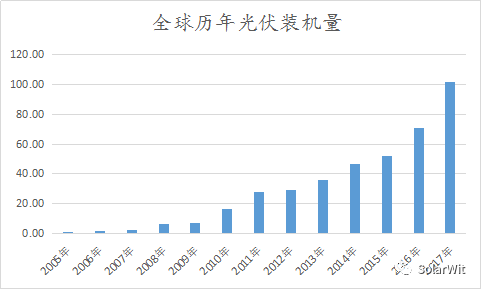

很显然光伏行业属于成长性行业,因为光伏产品有半导体属性,是人类目前所使用的各类能源中降本空间最大的一类能源。以煤炭、石油、天然气为代表的传统石化能源,由于优质可开采资源日益减少长期能源成本有上升的势头;风电、水电资源限制也很大,经济可开发的水电资源已经很小,我国每年新增水电装机量高峰已过,未来会进入存量时代。风电也面临同样问题,降本速度越来越慢,唯独光伏降本空间巨大,我对光伏产业有些了解,对于未来技术演进路线心里也大致有数,可以说:不久的将来,光伏电有潜力成为全球各地最为廉价的能源,现在很多人看光伏电还是新能源,但不久的将来,光伏将会是“传统能源”、主流能源、终极能源,但凡懂一些电力行业的知识就会发现大家所设想的核聚变能源根本不是一个好的解决方案。光伏电成为未来百年的终极能源的可能性十分巨大。

由于光伏组件产品价格经常处于下滑通道中,回顾过去8年光伏产品价格,会发现每一年光伏产品均价都是比上一年有所下滑的。

光伏行业的周期性

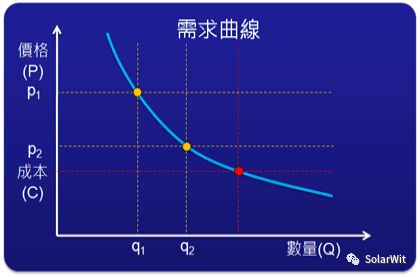

光伏行业除了要跟随行经济大环境有经济周期以外,还会有补贴退出、技术更新迭代带来的行业内独有的周期。按照前面我们经济学的简单模型假设,光伏产品价格不断下滑,需求就会不断上升。但现实生活中与光伏电站成本下滑相伴随的是补贴的退出,如果补贴退出的速度远快于光伏产品价格下滑的速度,那么就会出现明显的周期。2011年行业周期是由于德国补贴的退出(彼时德国占据全世界光伏需求的50%以上),而今年光伏行业的周期低谷期则是由中国补贴大规模、突然性的退出导致(2017年中国实际光伏装机量59%,占据全球需求的55%)。

光伏电的成本虽然处于快速下降的过程中,但目前在很多市场依然依赖补贴,对于国内很多项目,补贴一下子退出以后无法保持同以往一致的内部收益率。这就导致这样的现象:多晶组件价格虽然从年初的2.7元/瓦下滑到了现在的1.9元/瓦,但是对于国内大部分电站项目而言,收益反倒不如去年,大部分项目潜在收益率甚至低于银行利率导致诸多项目无利可图。这就使得年初到现在价格下滑属于无效的价格下滑,对于国内市场而言,由于5.31之后补贴退出速度太快太狠,组件价格再大的降幅都不能弥补补贴缺位的损失。

苏旺兴老师把周期分为三个层次:

1、由库存变化带来的库存周期,但是由于这个周期往往变化迅速,二级市场投资人很难从这样的周期中赚到超额收益

2、由产能变化带来的产能周期,这个周期变化时间足够长,二级市场对这样周期的变化会有充分的反映,是二级市场投资人赚钱要重点关注的周期。

3、由技术变革带来的经济周期,由于技术变革会引发彻底的革命,每当经济周期到来时,行业格局就会发生大幅度的剧烈洗牌

光伏产业同时具备上述三个周期属性

每年国内市场抢6.30、9.30、12.30就是典型的库存周期;虽然光伏产品价格会随着关键时间点的扰动出现变化,但股票二级市场并不能通过这样的价格变化赚到超额收益。

2018年巨量新产能投放叠加补贴退出就是典型的产能周期;之前文章就反复讲过这个核心逻辑,我认为2018年将是光伏产业最后一次成人礼,背后的原因就是产能大量投放叠加中国需求的萎缩。

而技术变革下导致单晶硅片更具性价比带来的行业龙头的更迭就是典型的经济周期。一旦被经济周期淘汰的公司将会永远的被淘汰,某多晶硅片龙头公司将在这一轮周期中轰然倒下将是不可避免的事实。

就我自己而言,我觉得自己非常幸运,很幸运地选择了光伏产业作为自己观察经济活动的切入点,帮助我快速地建立起周期视角。如果从煤炭、铁矿石等大宗商品切入产业研究,可能需要很久才能见证一次产业周期,而且可能永远见不到技术变革带来的经济周期。我从2012年开始关注光伏产业至少见证了两轮周期低谷(2011、2018)和一轮周期巅峰(2017),也至少见证了至少四次行业龙头的更替(尚德→英利→天合→晶科),起起伏伏的背后是无数的辛酸往事和不断长鸣的警钟,投资光伏产业必须站在周期视角,忘记这一点将会损失惨重

光伏行业的变化性

这是智汇光伏王淑娟老师的一幅图,回顾了2010年到2016年历年出货量排名,如果仔细分析最直观的感觉可能就是:出货量前十的公司经常在变动,行业老大也只是各领风骚一两年。

不断变化的行业背后对投资人而言是巨大的“危与机”。投资光伏行业不易,我们不能简单的惯性的认为上一轮行业的龙头一定是新周期的龙头。事实上是,根据我最近一轮又一轮的行业调研,当2019年光伏行业新周期启动之时,新的龙头已然是一家新的公司。总有朋友问我某某公司周期底部时能否投资,关注的原因也很简单:就是这家公司上轮周期中耀眼的光芒,就是简单的思维惯性。我想说这样的思维惯性是危险的,光伏行业是不断变化的,每一轮新周期总能有一批公司凭借着独特的行业布局下的优势出现一波5~10倍的涨幅,但也总有一些公司即便在新周期下利润也少的可怜。谁是下一轮周期的真王者不能简单的推断,而是要根据新的环境聚体地分析与思考。我会在接下来的文章中揭晓我自己认为的新周期下的真王者,敬请读者朋友们去期待。