从上游多晶硅、硅片,到电池、组件等产业链环节,每一个环节俱经历了工艺技术不断迭代、效率不断提升的洗礼,与此同时,与各产业链生产配套的制造设备领域也日臻完善。

作为高效技术路线的核心,电池片的光电转换效率是平价上网的关键因素,在高效平价的要求及核心关键设备国产化双重突破下,高效PERC技术迅速发展起来。

PERC电池产线仅需在现有产线上增加背面钝化镀层与激光开槽两道工序,就能在P型单晶硅上实现1%的效率提升,被行业视为当前及未来几年的主流技术路线。业内预计2018年年底Perc产能总量将会大幅超过市场预期达到75GW的水平,2019年Perc将成为标配。

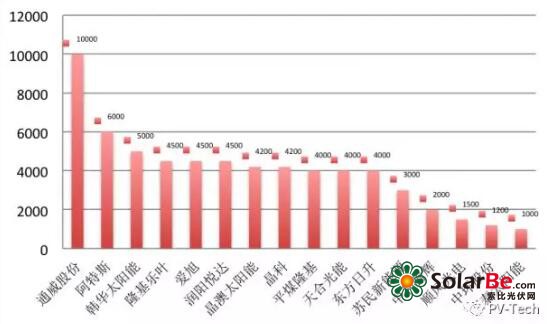

以通威股份、阿特斯、韩华、隆基乐叶、爱旭、晶澳、晶科、天合光能等为代表的主流大厂扩张PERC产能加速购置相关设备,或技改提升产能。据不完全统计,前十家Perc电池厂商计划产能合计约50.9GW。

通威股份、阿特斯、韩华、隆基、爱旭、晶澳、晶科、天合光能等为代表的主流大厂扩张PERC产能加速购置p设备,数据来源:网络公开数据

“现有的PERC产能明显无法满足市场及后续的装机需求,现在行业大部分电池厂都在转PERC,还有很多新建的PERC产能,今明两年是电池扩产高峰,也许还将延续到2020年,这对于设备厂商来说,都意味着订单。”一家设备厂商高层说到。

据测算,常规PERC产线单GW设备投资额约3.5-4亿,丝网印刷、制膜(设备包括PECVD和ALD)、扩散环节设备投资占比分别达到27%、24%、18%。而最新一代结合了激光SE选择性发射极技术的PERC电池产线,激光设备地位显著,投资比例更高。

鉴于光伏设备订单的持续增长,捷佳伟创、晶盛机电、迈为股份、帝尔激光等设备商业绩体量均扩张迅速。

作为电池片主要生产设备供应商,捷佳伟创财报数据显示,截止到2018H1,公司在手订单38.52亿,预计这部分订单将在2019年集中确认,2019年业绩将呈现高速增长。

受益各光伏企业将全单晶产能转换为单晶PERC产能,帝尔激光针对高效太阳能 PERC 技术专门开发的 PERC 激光消融设备销量快速增长,带动了公司主营业务的快速增长。

根据帝尔激光披露的半年报,该公司2018年上半年的销售额为1.58亿元,同比增长 122%,接近 2017 年全年销售额。

作为在激光开槽设备方面,处于一家独大地位的帝尔激光,其设备订单动态及出货情况受到多方关注。

硅片设备龙头晶盛机电亦在布局电池片环节,根据晶盛光电已经披露的三季报,鉴于今年验收的光伏设备较上年同期保持增长等,晶盛机电预计2018年度净利润同比增长幅度为45%-75%,归属于上市公司股东的净利润为56,063.16万元-67,662.43万元(未经会计师事务所预审计)。

东吴证券分析师表示,短期内电池片环节的设备空间在于PERC电池产能的持续扩张;长期来看,技术路线的更新迭代将持续为设备市场带来增量空间,根据我们测算,预计2018-2020年电池片环节主要设备的市场空间超230亿。