作为全球光伏行业龙头企业之一,东方日升在过去两年业绩经历了短暂的阵痛之后,盈利能力终于有了回暖的迹象。

前三季度净利增111.1%

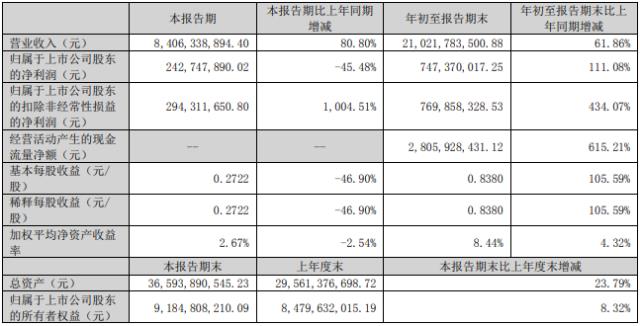

10月25日,东方日升公布的2022年三季报显示,今年1-9月份,该公司实现营收为210.21亿元,同比增长61.9%;实现净利润7.47亿元,同比增长111.1%。

对于前三季净利润增长的原因,该公司表示,主要是由于报告期内光伏组件产品销量增加、毛利有所上升,同时多晶硅料贡献一定利润。

(图源于上市公司公告)

不过,今年第三季度,该公司实现营收84.06亿元,同比增长80.8%;净利润2.43亿元,同比下降45.5%。

不难发现,在今年中报净利润大增6.5倍实现扭亏为盈的条件下,东方日升第三季度的表现就显得力不从心,净利润同比下滑近一半,出现增收不增利的情况。

其主要原因在于,近年来上游硅料价格持续维持高位,吞噬了下游组件的利润空间,造成其毛利率水平下降。

根据其2021年财报显示,东方日升当年营收为188.31亿元,同比增长17.23%;归母净利润则亏损0.42亿元,同比下降125.6%;扣非净利润大幅亏损6.47亿元,成为其近10年来亏损最严重的一年,并且在2020-2021年连续为负,两年合计亏损达7.82亿元。

如今,该公司今年前三季度盈利7.47亿元。不出意外,今年全年的业绩可望“反转”为正。

年底总产能或超50GW

据中报显示,截至今年6月末,东方日升拥有组件产能22.1GW,电池产能15GW,硅料年产能为1.2万吨;电池组件总产能超过37GW。

根据业内统计,从2020年至今,东方日升已经有900多亿元的扩产计划。根据其扩产规划,该公司今年底电池产能可望超过21GW,组件产能将达到30GW;其中210组件将达到23GW,主要分布在江苏金坛、安徽滁州、浙江宁海和浙江义乌以及马来西亚等项目基地。

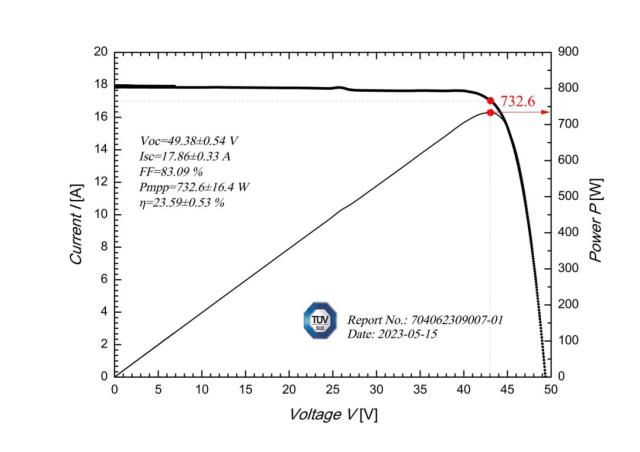

根据东方日升公告,该公司浙江宁海项目一期5GW N型超低碳高效异质结电池与10GW高效太阳能组件项目,预计于2023年4月实现投产;位于江苏金坛的210尺寸半片超薄异质结电池中试线首片已于今年5月中旬顺利下线,电池平均转换效率达25.2%,良品率达98.5%,年化产能约为500MW。

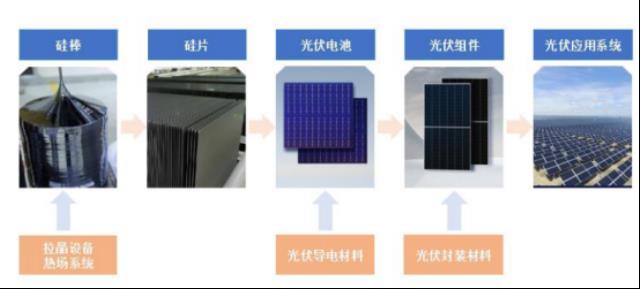

此外,作为全球领先的组件生产商之一,东方日升近年来也开始向产业链上游延伸。今年8月,该公司拟投资超30亿建设20万吨金属硅项目,拓展上游硅料产业,完善一体化产能,提升企业自身的盈利能力。

12下一页>