“硅片+电池片+组件一体化的单瓦毛利率,相较于电池片+组件一体化和组件专业化分别高出43%和118%。”

作者:Eric

编辑:tuya

出品:财经涂鸦(ID:caijingtuya)

时隔一周,晶澳科技再度加码光伏一体化。

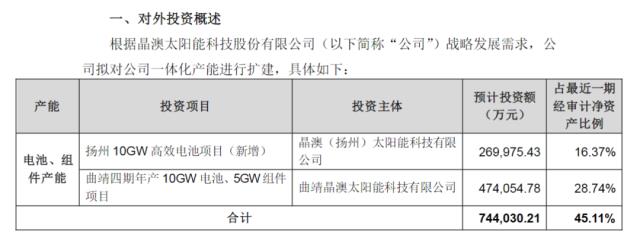

据公司情报专家《财经涂鸦》消息,11月23日晚,晶澳科技(002459.SZ)发布公告,公司拟斥资74.4亿元投建扬州10GW高效电池项目(新增)、曲靖四期年产10GW电池、5GW组件项目。

来源:公司公告

截至11月23日收盘,晶澳科技上涨7.49%,收于58.68元/股,总市值1382亿元。

年内七次扩产合计465亿元

据《财经涂鸦》统计,这已经是晶澳科技今年以来,第七次大手笔扩产,涉及资金高达465.39亿元,其中有三笔单笔投资超百亿。值得注意的是,晶澳科技的投资项目全是围绕“光伏一体化”进行的产能扩张。

来源:《财经涂鸦》整理

截至今年三季度,晶澳科技出货量达27.1GW,位列国内光伏企业第四,低于隆基绿能(601012.SH)的30GW,天合光能(688599.SH)的28.79GW,晶科能源(688223.SH)的28.5GW。根据公司产能规划,到今年年底,晶澳科技的组件产能将达50 GW,硅片和电池产能约为组件产能的80%左右;而至2023年底,公司预期产能将超75GW,硅片和电池产能也会相应提高。

今年以来465.39亿元的投资金额,已经超过了晶澳科技去年413亿元的总营收。如此大手笔的金额从哪里来?答案是借款。

从2022年三季度,公司的应付票据及应付账款达214.07亿元,资产负债率已达63.37%。同时晶澳科技还筹划公开发行A股可转换公司债券,募集资金不超过100亿元,用于拉晶、切片、电池、组件等项目以及补充流动资金,公司已经于11月4日收到《证监会行政许可项目审查一次反馈意见通知书》。

当然,举债扩产的并不仅是晶澳科技一家,几乎所有头部光伏企业都在扩产。今年2月,通威股份(600438.SH)发行120亿可转债,其中85亿用于扩充产能;同月,隆基绿能发行70亿元的可转债债券用于扩充产能;9月,天合光能修订新的可转债融资方案,募资88.65亿元用于年产35GW直拉单晶项目。

为何这些光伏企业盯着高负债,也要大手笔扩张产能?

押注「一体化」,实现降本增效

近两年,全球掀起了“光伏热”,同时这个赛道也在逐渐变得拥挤。

为了能够降本增效,各家光伏企业各显神通。

究竟是专注于单一产品的“专业化”,还是选择全产业链的“垂直一体化”?不少企业给出了答案,押注后者。

“一体化”产业可以更好地平衡利润、保障供给,尤其是硅料价格持续上涨的情况下,成本压力一直持续在向下游电池、组件厂商传导。因此对于一线的组件企业来说,拥有上下游产能极为关键,自建电池片、甚至硅片、硅料的产能,能够让公司在产业链的利润分配上取得优势,有利于提高终端组件盈利能力。

根据安信证券的测算,硅片+电池片+组件一体化的单瓦毛利,相较于电池片+组件一体化和组件专业化分别高出43%和118%。晶澳科技也选择聚焦从硅片、电池到组件的一体化建设。

目前光伏电池正处于技术变革的关键时刻,晶澳科技偏重N型电池TOPCon技术路线。

晶澳科技在与机构交流中表示,公司Topcon是比较成熟的,目前正推动大规模量产计划。同时,异质结在2-3年有大规模量产的可能性。

今年晶澳高效推出的DeepBlue 4.0X新一代N型高效组件,电池平均转换率可达25%。

据半年报披露,晶澳科技预计2023年n型产能超过27GW,约占到其组件出货的三成,成为该领域率先布局投产的企业之一。广发证券认为,一体化企业有望充分受益盈利修复及出货量超预期带来的业绩弹性,并且在成本、渠道和品牌上不断扩大优势,组件行业集中度将持续提升,行业内一体化头部企业将加速垄断。

今年前三季度,晶澳科技实现营收493.24亿元,同比增长89%;归母净利润为32.9亿元,同比增长150.66%。该净利同比增速,超过隆基绿能、天合光能等组件头部公司。并且据相关人士测算,晶澳科技2022H1单瓦净利为0.109元/W,比2021年全年单瓦净利提升了0.024元/W。

本文由公众号财经涂鸦原创撰写。

原文标题 : 晶澳科技押注全产业链「垂直一体化」,年内七次扩产豪掷465亿