2月7日晚间,硅料龙头通威股份公告称,公司拟与乐山市政府、乐山市五通桥区政府共同签署《投资协议》,拟在乐山市新增投资约60亿元,建设年产12万吨高纯晶硅项目及相关配套设施达成合作。

该项目计划于2023年6月底前开工建设,计划于2024年内投产,预计不会对公司2023年营业收入及净利润构成重大影响。

近期,硅料价格剧烈波动引起市场高度关注,业内普遍认为,硅料后续或进入过剩时代。龙头通威股份此时扩产有何深意?拥硅为王的逻辑又是否还能持续?

01

硅料报价为何“回光返照”?

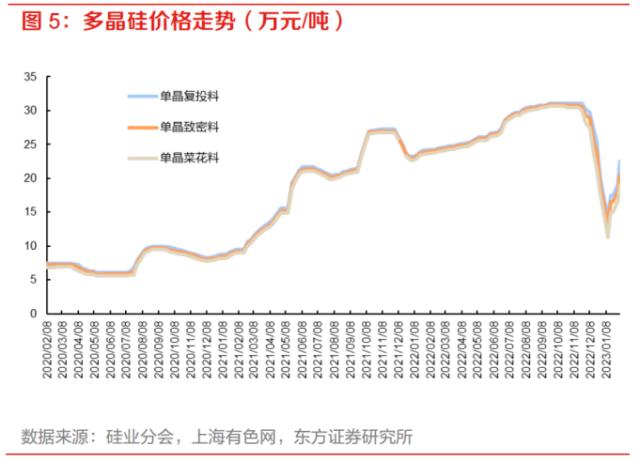

硅料价格走势多变,魔幻的走势让部分业内人士都直呼“看不懂”。

回顾2022年,硅料价格连涨10个月,一度触及33万元/吨,最后却以“雪崩”收尾,价格一度“腰斩”。就在市场以为拐点已至时,2023年开年,硅料又迎来连涨,迅速突破20万元/吨。

2月8日,硅业分会数据显示,本周硅料价格延续上涨走势,国内单晶复投料成交均价为24.23万元/吨,周环比涨幅为11.40%;单晶致密料价格成交均价为23.99万元/吨,周环比涨幅为11.48%。

事实上,“硅料价格反弹”这一幕有些似曾相识。

2021年底,硅料价格在进入12月份以后同样进入下行趋势。PV Infolink数据显示,当月硅料价格由月初的26.9万元/吨,下降至月末的23万元/吨,跌幅高达14.50%。

彼时,业界普遍认为硅料价格拐点已至。然而,进入2022年以后,随着市场需求大超预期,硅料价格又从23万元/吨持续上涨,一度突破30万元/吨,涨幅高达30%。

SMM分析认为,春节期间多晶硅价格再次大涨,主要是由于,下游各环节2月提产较为明显,叠加各级交货压力较大,多晶硅市场议价权逐渐增加。加之春节假期前推涨成功,春节假期内硅片企业的原料消化殆尽,节后采购需求大幅增加,支撑硅料价格延续上涨走势,因此,龙头企业再次上调报价,市场逐渐接受。

同时,据财联社报道,业内分析人士认为,3月也是硅料厂安排检修的高峰期,届时供应量会存在一定减少,厂商在2月会更倾向于以价补量,加重挺价情绪。

但业内普遍认为,后续硅料价格持续上行缺乏支撑,硅料或进入过剩时代。在此背景下,通威股份依旧选择扩产,机构预计,硅料价格周期向下时,具有成本优势的企业将更具有竞争力,这或许是巨头扩产的底气所在,与各大猪企近年来“越亏越扩产”的逻辑也有些相似。

02

“拥硅为王”逻辑不败?

近年来,光伏产业一直“拥硅为王”,这从产业链2022年业绩预告也能看出端倪。

虽然逆变器、覆膜等光伏辅材企业在2022年取得了大幅的业绩增长,但光伏产业的头部企业主要集中在硅料、硅片、电池片、组件这四大环节,而硅料企业无疑是“最大赢家”。

截至目前,有35家光伏产业链上市公司披露了业绩预告,从中可以看出,2022年光伏产业链各环节显著存在收益不平衡的问题。

从上游硅料环节看,硅料占据了全行业60%以上的利润。按净利润预告上限计算,其中仅通威股份、大全能源两大硅料龙头企业合计净利就预增464亿元。

硅片环节,隆基绿能、TCL中环等硅片龙头表现亮眼,按预告上限计算,净利润同比增速均在70%以上,合计预增226亿元。

电池片环节的上市企业,去年业绩也迎来了“反转”。爱旭股份、钧达股份均预计实现扭亏,其中,爱旭股份业绩更是有望创下上市以来新高。

从组件环节看,相关企业业绩继续大涨,晶澳科技、晶科能源、天合光能等公司业绩均有望同比增长100%以上。阳光电源等6家发布业绩预告的逆变器企业预计业绩增幅也均超过100%。

数据来源:Wind

反观下游,有9家光伏发电上市公司发布了业绩预告。其中,芯能科技、金开新能、太阳能、浙江新能4家公司业绩同比预增,珈伟新能预计扭亏为盈,露笑科技等4家公司预亏。相比中上游企业,下游表现显然略逊一筹。

目前来看,上下游的供需错配,依旧是市场“拥硅为王”的主逻辑。

资料显示,多晶硅产能建设周期通常为12-18个月、爬坡周期为3-6个月,相比之下,硅片、电池片、组件等中下游环节扩产周期仅需3-6个月。

硅料相较于下游其他产业建设周期更长的原因在于,硅料是技术密集型行业,产能建设规模大,尾气回收、精馏分离、化学气相沉积等环节对设备采购的要求高,产线对产成品的纯度品质要求也较高。

在此情形下,终端需求上升时,下游组件环节率先扩张,导致往上游到电池片、硅片,再到硅料,每一个环节的需求总是比供给增长得要快。叠加今年以来局部疫情因素,投产产能不及预期,由此产生了供需错配。

可以说,硅料涨价很大程度上是抢料“抢”出来的,在余量有限的情况下,能供应零售市场的供应量一直不足,导致市场零星交易的硅料价格飙升,带动硅料价格逐月攀升。

但是,这种逻辑并不利于产业的长久发展,高昂的原材料逐级向下游传导,一定程度会抑制终端需求,也不利于终端企业的长期发展。

随着产能的更新迭代和自我调整,硅料以及光伏各环节的价格势必会迎来平稳发展,拥硅为王、拥锂为王都不会再立于不败之地,产业链各环节也将迎来利润重新分配。

03

价格拐点何时到来?

至于硅料价格拐点,目前来看已经不远。市场普遍认为,降价将会成为今年光伏行业的一大关键词。

就目前国内各硅料厂公开的产能扩张情况来看,下半年是关键节点。市场人士认为,2023年下半年至2024年上半年,光伏产业链将迎来更为紧张的硅料“价格战”,产业链价格博弈也将更加激烈。

硅业分会保守预计,2023年全年国内硅料产量在135万吨左右,硅片约525GW,与终端350GW的需求相比,整体处于供大于求的状态,预计今年二、三季度产业链各环节供大于求的局面将相对更为凸显。因此,中信建投预计硅料价格年度级别的下跌趋势没有变化,当下硅料价格可能在一季度阶段性企稳,后续随着硅料供给日趋充足,仍然呈现下跌趋势。

至于硅料价格会跌到何种地步,隆众资讯光伏产业链分析师方文正分析称,今年硅料价格水平在12万元/吨到15万元/吨之间,乐观预计下可能到18万元/吨,具体取决于上游控价措施。

原文标题 : “拥硅为王”还能持续多久?