这是新能源大爆炸的第545篇原创文章。文章仅记录《新能源大爆炸》思想,不构成投资建议,作者没有群、不收费荐股、不代客理财。

过去这两年受益于光伏行业的大爆发,很多光伏设备厂商赚的盘满钵满,但即使如此,行业里的公司业绩分化也是很厉害的,有的表现非常凸出,也有的表现一般般,甚至显得暗淡,优秀代表中,迈为股份和晶盛机电几乎是公认的,除此,其实还有一个公司,虽然没有这两个公司凸出,但表现也是非常不错的,它就是今天我们要追踪的奥特维。

01持续超预期的业绩

奥特维前两天发布了2022年业绩预告:预计实现归母净利润6.94亿~7.11亿,同比增长87.15%到 91.76%。扣非净利润6.73亿到 6.9亿,同比增加 106.72%到 111.97%。

折算下来,Q4单季度实现归母净利 2.2~2.37 亿元,同比增长54%~66%,环比增长26%~35%;扣非净利 2.23~ 2.4 亿元,同比增长84%~98%,环比增长29%~38.7% 。

业绩保持高速增长,也再一次超出了市场的预期,这个业绩绝对的算优秀了,说是逆天也不为过,事实上,这已经不是它第一次超出市场预期了。

2022年中报也是表现非常亮眼,上半年实现营收 15.13 亿元,同比增长63.93%,归母净利润 2.99 亿元,同比增长109.51%,扣非归母净利润 2.78 亿元,同比增长118.41%,毛利率 39.09%,同比增加0.7个百分点,净利率 19.23%,同比增加3.86个百分点。

单看2022年Q2, 营收8.88 亿元,同比增长59.75%,环比增长42%,归母净利润 1.92 亿元,同比增长109.52%, 环比增长79.44%,扣非净利润1.78亿,同比增长119.24%,环比增长78.71%。而且这还是在2021年已经是高速增长的基础上取得高增长。

对于设备厂商,相比营收和净利润,合同负债和存货要更加重要,尤其是合同负债,同样表现非常惊艳!

2022 前三季度公司新签订单 51 亿元,同比增长 79%,其中单 Q3 季度新签 18.4 亿元。截止 2022 年三季度末,公司在手订单 65 亿元,同比增长 80%。根据公司自愿披露合同公告统计,Q4 公司新签订单超 4 亿元,也就是全年新签订单有望超过70亿!

什么叫订单拿到手软,这就是!不但吊打组件设备领域的竞争对手金辰股份,甚至跟迈为相比也丝毫不逊色。

02光伏设备出现第二增长曲线

奥特维如此生猛的业绩,自然离不开它在串焊机领域的绝对垄断地位,目前它是全球串焊机绝对龙头占据了,超过70%的市占率。凭借领先的工艺技术,覆盖组件出货量前十厂商,与晶科能源等龙头更是具备深厚的合作关系。

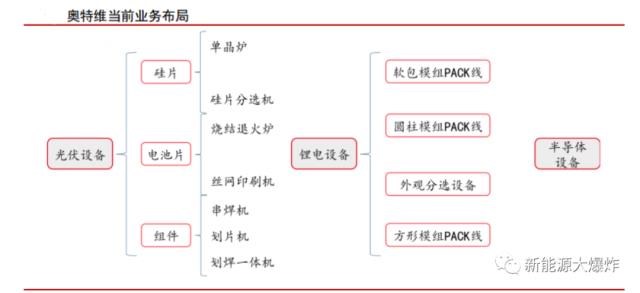

设备厂商要想持续不断的成长,要不不断往更多的领域拓展,要不借助设备优势,往下游产业链延伸,大部分设备厂商的选择都是第一种方向,毕竟得考虑和下游客户的竞争问题,奥特维也是如此选择的。除了深耕光伏设备领域,公司也在往锂电池设备和半导体设备拓展。

目前光伏设备业务是奠基石,占据超过80%的营收占比,光伏设备中,又以组件设备为主,包括核心业务串焊机,此外,还有划片机,以及划焊一体机。

这两年,公司加速在硅片设备领域的拓展,目前主要产品是硅片分选机和单晶炉,其中单晶炉是2021年通过收购松瓷机电部分股权进入的赛道,截至 2022 年三季度已取得单晶炉订单超 10 亿元,相比 2021 年全年订单增长 6 倍以上。

2021 年硅片设备占收入的比重约 3.61%,2022 年该比例有望上升至 11.31%,其中单晶炉占比约 4.86%,表现也算很不错了。

虽然单晶炉是晶盛机电的优势领域,但现在市场缺乏比较稳定的二供,本身单晶炉是工艺加自动化的设备,而奥特维的长项就是自动化,与松瓷机电的优势互补后,是有机会取得一定的突破的,后续单晶炉业务有机会成为公司的第二增长曲线。

锂电池设备包括软包模组PACK线、圆柱模组PACK线和方形模组PACK线,以及外观分选设备,都是技术含量相对较低的方向,虽然锂电池设备2021年营收占比近5%,不过考虑到锂电池的投资扩产高峰已经过了,至少中短期很难再大规模扩产,加上这块也不是公司的强势业务,中短期这块业务的成长性并并没有很乐观。

03半导体设备取得突破

相比而言,虽然公司介入半导体设备领域时间比较短,2018年才立项研发高端铝线键合机对标进口设备,高端键合机主要用于汽车电子等功率芯片的封装键合,从底层技术而言,跟串焊机是差不多的,只不过对精度和良率的要求更高。

经过几年的研发,公司的键合机,无论是从产能、精度、良率、稼动率以及稳定性等关键技术指标上都已经达到了国外同类设备水平。从去年开始在订单上取得了一定的突破。尤其是获得了通富微电批量铝线键合机订单,验证了公司的产品性能。目前公司的键合机产品,已经在超过20家客户端验证。

目前键合机市场空间在100亿以内,相对比较小,但大部分是进口产品,但随着国内厂商的技术攻克,后续国产替代化是确定性的大趋势,奥特维在这里面分一杯羹没问题,这一块也有望成为公司不错的业务补充。

虽然总的来说,锂电设备和半导体设备体量还比较小,但公司的三大业务业务已经有初步平台化的趋势,尤其是几个业务之间又具备一定的业务协同性,后续逐步往综合设备厂商进展的潜力是比较大的。

这两年很多光伏企业跟踪下来,尤其是光伏设备厂商跟踪下来,奥特维属于比较优秀的,无论是在业绩,还是订单,抑或是后续的业绩确定性,都是比较靠前的。

如果看好光伏行业后续的发展的,尤其接下来P型电池向N型电池进化的大浪潮机会的,奥特维都属于必须持续关注的品种。

原文标题 : 逆天业绩,订单接到手软的热门行业绝对龙头,关键边界正在无限拓展