索比咨询商情系统硅片价格显示,经历了超三个月深度回调后,硅片价格迎来久违的V型反弹。近日,国内硅片巨头 隆基绿能 公布了最新硅片价格,这也是该公司年内首次更新报价。报价显示,相比去年12月底,此次价格最高 涨幅 达到 18.94% 。而在此前,另一家巨头 TCL中环 也上调硅片价格, 涨幅 也均超过 15% 。

图1-1:近期隆基硅片报价

价格回升源自短期供需紧张

对于硅片价格变动,隆基绿能方面回应称,作为硅料下游,硅片产品价格随行就市。硅片在产业链中具有较强议价权,在上游硅料反弹后,年后同样涨势强劲,价格较春节前低价期涨幅已超过 60%。2 月 4 日,另一家硅片龙头 TCL 中环 ( 002129.SZ ) 更新产品价格,150 μm 厚度 P 型 210、182 硅片报价分别为 8.2 元 / 片、6.22 元 / 片,较 12 月 23 日报价分别上调 1.1 元、0.82 元。

图1-2:2月4日TCL中环硅片报价

不过,从市场行情看,硅片价格提涨或许已经是“强弩之末 ”。根据索比咨询商情系统更新的价格显示,产业链上游总体已进入平稳期,硅料成交均价在 24 万元 / 吨左右,小幅微涨,硅片价格则总体持平。

在市场看来,此次硅片环节价格反弹,主要源于下游厂商库存意愿趋强,但硅片厂商由于前期开工率不足,导致生产周期较长,引起现货供应紧缺。不过,业内认为,随着头部厂商开工率爬坡,硅片涨价趋势并不能长期维持。后续随着硅料、硅片产能逐季释放,年内价格整体上将处于下降趋势。硅片这一轮反弹主因当前硅片现货供应维持紧缺。前期价格下滑过快,导致下游客户观望气氛较浓,硅片厂商整体开工率也出现下降,加上春节假期影响,目前下游库存基本消化完毕,当前硅片供需出现紧缺,下游厂商库存水平下滑,加上年后需求有所回升,硅片厂商挺价意愿较强。

供需引导成本博弈

短期来看,除上述短期现货供需紧张的原因外,上游硅料涨价也是令硅片价格V型反弹的重要原因之一。春节假期结束至今,硅料现货报价水平持续抬涨,包括报价更新的频率加快,报价有效期缩短。根据索比咨询商情系统数据显示,在春节后第二周,国内单晶复投料价格区间在22.0万-24.9万元/吨,成交均价为24.23万元/吨,周环比涨幅为11.40%;单晶致密料价格区间在21.8万-24.7万元/吨,成交均价为23.99万元/吨,周环比涨幅为11.48%。在硅料原价的上涨叠加现货短缺的环境下,当前硅片厂商拉晶生产周期较长,硅片产量增加的爬坡周期长,导致市场供需较为紧张。

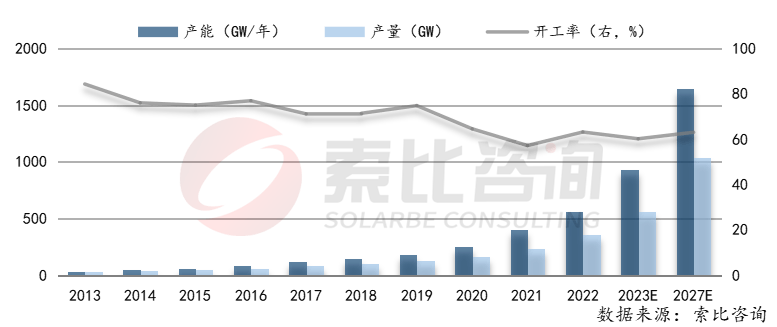

图1-3 2022—2025年中国硅片产量情况预测示意图

供需引导成本博弈 数据来自索比商情系统

供需引导成本博弈 数据来自索比商情系统

但从长期来看,上游硅料环节,根据索比咨询商情系统数据显示2022年在建、拟建多晶硅项目多达41个,2023年中国硅料产能将高达321万吨/年,产量将超过135万吨。对应2023年多晶硅的产能释放速度或快于光伏新增装机,硅料平衡趋于过剩。从企业硅片产能扩张项目来看,2023年我国硅片产能保守估计将高达860GW/年,乐观估计年产能将超过930GW/年,产量将超过515GW;而根据所需硅片按光伏装机与组件1.2倍的容配比和5%的硅片到组件端的损耗率计算,到2025年全球硅片需求量约在340-415GW。上游原料供应过剩,下游市场需求增速低于产能扩张速度,硅片价格下行将是必然趋势。

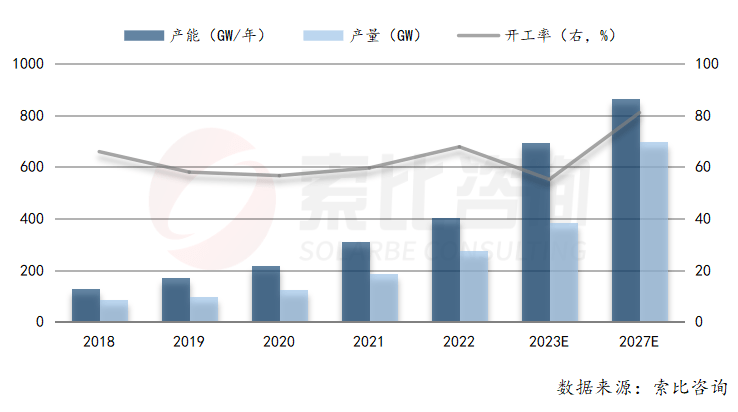

图1-4 2018—2027年中国光伏组件生产状况及预测

供需引导成本博弈 数据来自索比商情系统

供需引导成本博弈 数据来自索比商情系统

硅片进入下行通道,未来道路在何方?

根据上文叙述,考虑到3月及以后硅料供给充足,随着硅料、硅片产能逐季释放,年内其价格整体上仍处于下降趋势。多家多晶硅头部企业开始对外出货,市场情绪出现反转,参与者对多晶硅后期看跌态度较为一致。对于后市行情,由于下月即将进入硅料集中签单期,市场代表性成交有望上涨,预计企稳后下跌。

对于硅片的利润不能仅从价格涨跌进行判断。上游硅料产能在今年过剩已经是明确事件,未来硅料价格回归理性后,有望给为下游释放利润空间,硅片同样有希望成为受益环节。

然而,硅片环节是否能仍然保持较高话语权,仍是需要观望的问题。2022 年中国光伏行业四个主要制造环节同比增长均在 55% 以上。

不过,在集中度方面,四个环节已出现一定分化,多晶硅和电池片 CR5 进一步提升,2022 年多晶硅 top5 产量占比最高,达到 87.1%,平均产量超过 14.4 万吨,同比增长 69.4%;而硅片和组件集中度同比下降,硅片 CR5 从 2021 年的 84% 大幅降至 66%,当年产量达到 5GW 以上的企业有 14 家。

这也被认为,硅片将是产业链中最先洗牌的环节。近两年,光伏各环节扩产动作不断,其中不仅有隆基绿能、晶澳科技等传统巨头争先扩产,也有华民股份、沐邦高科等跨界追光。高强度扩产下,硅片产能利用率堪忧。硅片环节,随着原材料的价格降低,在提振下游装机热情后,实现相关产能的扩张都被未来的需求增长所消化,进而在供应增长和需求提振下实现双赢,这将是未来最理想的状态。

详情联系:关注索比咨询公|众|号,联系索索姐姐